全球投行总营收创金融危机后最大跌幅

2016.09.28 23:15

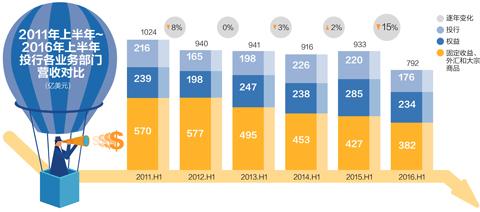

今年上半年,全球十二大投行总营收同比下降15%,创下自金融危机后的最大跌幅。

包括股票和债券交易、并购咨询业务以及融资等在内,这些大投行今年上半年的各项营收总额为792亿美元,远低于2015年上半年的933亿美元,相较于2009年上半年投行的营收顶峰1400亿美元,则跌了将近一半。

《第一财经日报》记者从英国研究机构Coalition获取的报告显示了以上信息。Coalition是一家位于伦敦的独立研究机构。

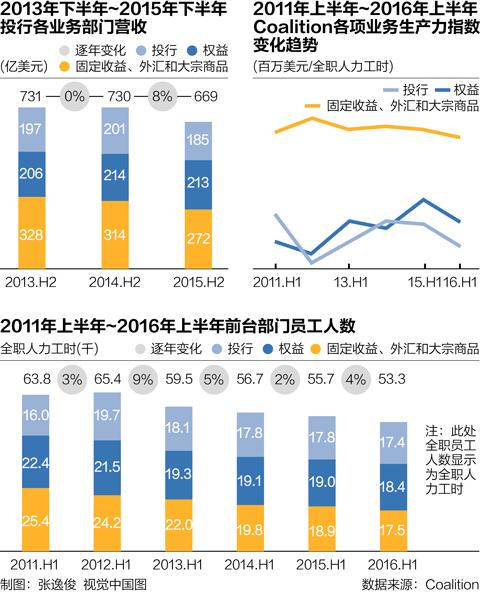

从FICC(固定收益、外汇和大宗商品)到传统投行业务的营收均出现大幅下降。其中FICC下降11%,股票下降18%,如并购咨询、股票债券交易等传统投行服务费用则下降了20%。FICC内几乎所有单一业务均受到冲击,公司债券、外汇、大宗商品、新兴市场和证券化资产等业务的营收均下降。证券业务也是如此,股票交易、股票衍生工具和基本服务等营收也出现下降。

从季度上看,第二季度比第一季度相对活跃,但反弹强度不足以让大投行们避免总营收的大跌。

Coalition研究和分析部门负责人库兹涅佐夫(George Kuznetsov)称,由于第三季度将继续二季度的势头,预计今年下半年形势会有好转。尽管如此,没有银行大胆预测明年营收增长超过5%或6%,因为对资本和风险承担更严格的监管将对行业产生巨大冲击。

“投行现在意识到情况不会有太大改变,总公司的资本配置可能不会有太大改变,监管也不会有太大改变。”库兹涅佐夫说,“增加收益只能依靠优化成本基础或抢占市场份额来实现。”

为控制成本,银行将辅助员工安排到更便宜的工作地点,并将员工工资和公司收入更紧密地结合起来。以高盛为例,今年二季度该公司员工薪酬福利比去年同期下降了13%,和公司净收入涨跌保持一致。

有分析师称,管理层需要采取更多行动来切实提升股东的回报率。一直以来,达到10%的收益率,是被视为公司好好利用了股东资金的大致基准。多数预测认为,十二大投行在今年或明年收益率预计会有两位数的提升。但Coalition预计今年均在5.4%,明年则略有提升至6.6%。

显而易见,一些银行已经开启“救火”模式。

德意志银行首席执行官克莱恩(John Cryan)在过去的一年内裁员数千人,削减风险资产和暂停派息,现在他正慎重考虑接下来的进一步措施。

纽约大学斯特恩商学院教授史密斯(Roy Smith)表示,其他大银行尤其是美国的几家大银行,与德意志银行和瑞信在收益率上表现也差不多。提升回报率需要创新思维,“要跳出黑箱子来思考”,以及来自激进股东的外部压力等。

他还表示:“要改变现状,有太多事要做了。但是这些公司目前都还在飘,没落到实处。”

申明:本文为作者投稿或转载,在概念股网 http://www.gainiangu.com/ 上发表,为其独立观点。不代表本网立场,不代表本网赞同其观点,亦不对其真实性负责,投资决策请建立在独立思考之上。